FXでは、相場の分析が欠かせません。

いきなり「相場分析が重要」と言われても、どうしたら良いのかわからない、という方もいらっしゃいますよね?

相場の分析方法は、大きく分けると、経済や金融動向から将来の値動きを予想するファンダメンタルズ分析と、過去の相場の値動きから将来の相場を予想するテクニカル分析があります。

今回は、この2つの分析方法とテクニカル分析の種類や使い方について解説します。

ぜひ、最後まで読んで、分析方法をマスターしてトレードに活用していただければと思います。

FXの基本となる取引方法

FXにおける取引の方法には、数えきれないほどの種類がありますが、最も基本となるのは「順張り」「逆張り」と呼ばれる2つの取引方法です。

まずは、この2つの取引方法についてご紹介します。取引方法によって、最適なテクニカル手法が異なります。

順張り

順張りとは、相場におけるトレンドにあわせた取引方法です。

相場が上昇トレンドになっていれば、値上がりを期待して買い注文を出します。逆に、下降トレンドなら、そのまま値下がりすると予想して売り注文を出します。

順張りでは、トレンドの初期段階に流れに乗ることが重要ですが、現状がトレンドの初期段階なのか、そのトレンドがどの程度続くのかを見極める必要があります。

逆張り

逆張りとは、トレンドに逆らうような取引手法で、トレンドの終わりを狙って取引する手法です。

トレンドには、必ず終わりがあります。上昇トレンドが終わると、下降トレンドとなります。下降トレンドも、いつかは下落が止まり、いずれ上昇トレンドが始まります。逆張りでは、トレンドが切り替わるタイミングを見極めて取引をします。

FXのファンダメンタルズ分析

ファンダメンタルズ分析とは、世界経済の動向や金融政策、政治情勢などを分析して、為替相場の値動きを予想する手法です。

価格に影響を与えるすべての領域を対象に、過去に起きた事件やイベント、現在リアルタイムで起きている出来事を比較・分析します。

将来の相場を予想するため、毎日膨大な量のニュースや経済情報を読み込み、経済指標など各国の政府や民間企業が発表する数字も合わせて分析・判断していく必要があります。

ファンダメンタルズ分析は、長期にわたって相場やニュースについての勉強が必要になります。分析するスキルを身に付けるまでの期間も長期になってしまうので、初心者の方は、難しいと感じてしまうかもしれません。

しかし、為替相場に影響を与える経済指標の発表時期を押さえておくなど、最低限は理解しておきましょう。

また、ファンダメンタルズ分析は、過去の分析に役立つだけでなく、過去にあった事象から、将来同じようなイベントが起こったときの結果を予測することも可能です。

アメリカの経済指標に注目

大きな影響があるのは、ほぼアメリカの経済指標です。その中でも代表的なのは、毎月第1金曜日に発表される雇用統計です。

この指標発表は、世界中のFXトレーダーが固唾をのんで見守ります。特に重要なのは、非農業部門雇用者数と失業率で、アメリカ景気の先行きを示すものとして注目されます。

その他、GDPや消費者物価指数、生産者物価指数、貿易収支なども相場を動かす要因となりやすいので、このような代表的な経済指標と予定は覚えておきましょう。

サプライズに注意

経済指標で為替レートが大きく動くのは、事前の予想と発表結果が大きく違った場合です。

経済指標がプラスの結果だったとしても、予想より良くなければ売られたり、マイナスだったとしても、予想よりもマイナス幅が小さければ買われることもあります。

サプライズがあると、為替レートは50銭~1円が瞬時に動くこともあるので、影響力の大きな経済指標発表があるときは、あらかじめポジションを調整しておくことが大切です。

FXのテクニカル分析

テクニカル分析は、チャートの動向を見極める手法で、過去の値動きから、将来の方向性や価格を予想します。ファンダメンタルズ分析とは違い、過去の事件やニュースなどは気にせず、目の前で起こっている値動きにのみ注目して、相場を分析します。

テクニカル分析を大きく分けると、相場の方向性を把握する「トレンド系」と、買われ過ぎや売られ過ぎを判断する「オシレーター系」の2種類があり、順張り、逆張りのそれぞれに適した利用方法があります。

トレンド系

トレンド系は、相場における為替レートの動きがどういう流れになっているのかを分析する手法です。為替相場の動きは複雑に見えますが、「上昇トレンド」「下降トレンド」「横ばい(レンジ)」の3種類です。

上昇トレンドのときに買い、下降トレンドのときに売り、という順張りがFX取引の基本となることを考えると、トレンドの見極めはとても重要です。

オシレーター系

オシレーター系は、振り子という意味で、相場が「買われすぎ」か「売られすぎ」という状況を見極める分析方法で、一般的には、レンジ相場での逆張りに強いとされています。

トレンドのような長期的な変化ではなく、その時点での売買の強弱という短期的な分析ができるので、トレンド系と併用すると、より細かな分析が可能になります。

テクニカル分析の種類

多くの投資家が利用する分析方法を理解していると、相場を予想する際にも役立ちます。

トレーダーに人気の分析手法を、ご紹介します。

移動平均線

移動平均線は、チャート上で、過去数日間の平均価格を1本のラインに結んだもので、トレンドと売買のタイミングを知ることができます。

移動平均線の傾きを見て、上向きなら上昇相場、横ばいならレンジ相場、下向きなら下落相場を意味します。

また、傾きの角度が急であればあるほど、トレンドの勢いが強いといえます。急な傾きが、なだらかになると、「そろそろトレンドが終わるかな」と判断することができます。

2~3本を組み合わせると効果的

移動平均線は、期間が異なる2本の移動平均線を利用して相場の反転を見たり、短期、中期、長期の3本のラインを同時に表示させるなど、組み合わせて使うと、さらに効果的です。

期間の設定は自分で変更できるので、さまざまな期間を試してみて下さい。

ゴールデンクロスとデットクロス

移動平均線は、期間が長くなるほど変動が緩やかになり、価格の変動に対して反応が鈍くなるという特徴があり、短期の移動平均線が、長期の移動平均線を下から上へクロスすることをゴールデン・クロスと言います。

また、短期の移動平均線が、長期の移動平均線を上から下へクロスすることをデッド・クロスと呼びます。

移動平均線の種類

移動平均線には計算法の違いによって、「単純移動平均線」「加重移動平均線」「指数平滑移動平均線」などの種類があります。

単純移動平均線(SAM)は、過去のレートを単純平均しているので、急な値動きがあったときなどは、過去のレートに引っ張られて反応が遅いことがあります。

このようなデメリットを補うため、より近日のデータに高い比重をかけて描いたのが、加重移動平均線、指数平滑移動平均線です。

単純移動平均線(SMA):一定期間の終値を、単純に平均している移動平均線

加重移動平均線(WMA):価格のウェートを過去に向けて小さくしていく計算方法

指数平滑移動平均線(EMA):直近の価格を2倍にして計算

ボリンジャーバンド

ボリンジャーバンドは、アメリカのジョン・ボリンジャーさんが開発した手法で、一定期間の相場の振れ幅を測定して、統計学的な観点から変動範囲を予測します。

真ん中にあるのが移動平均線で、上下の線は、アッパーバンド、ロワーバンドと呼ばれ、統計的な理論に基づいて引かれています。

ローソク足が、上下の2本のライン内に収まる確率は95.5%なので、為替レートが上下のバンドにタッチしたら「そろそろ反対に動きそう」と判断することができます。

実際の値動きとともに、変動範囲の予測をチャート上に表示できるため、視覚的に確認しやすい分析方法です。

一目均衡表

一目均衡表は、相場のトレンドや中長期的な見通しなどを示すテクニカル指標で、一目山人(いちもくさんじん、本名:細田悟一)氏が分析手法を考案し、長い年月をかけて作られた理論です。

日本国内だけに限らず、海外の投資家にも人気があります。

一目均衡表は、転換線・基準線・先行スパン(2本)・遅行スパンの5本線を使い、時間論・波動論・値幅観測論の3つの理論から構成されています。

多くのテクニカル分析では、価格の変化や相場の流れを重視して、時間を2次的なものとして扱っていますが、一目均衡表は時間を主体として、値段を2次的なものとして考えています。

つまり、「いくら」になるかを分析するより「いつ」を分析することに特化したテクニカル指標です。

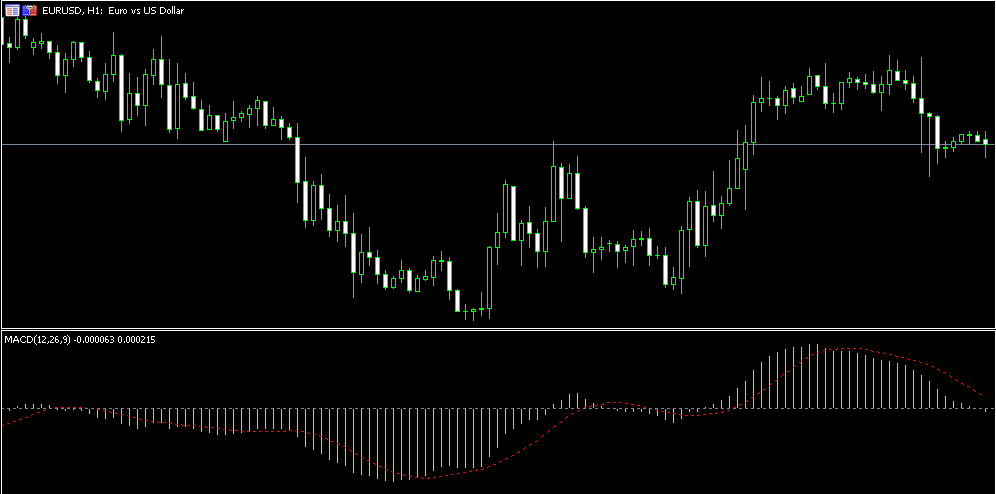

MACD

MACDは、トレンド分析とオシレーター分析の両方の側面を持った分析方法で、トレンドを追いかける順張り系の指標です。

MACDでは、指数平滑移動平均線(EMA)が用いられ、短期EMAと長期EMAの差によって求められるMACDのラインと、シグナルと呼ばれるもう一つのラインを用いて分析します。

MACDとシグナルの交点が売買タイミングとなります。トレンドを読むのに役立ちますが、トレンドのない状態では予測できないというデメリットがあります。

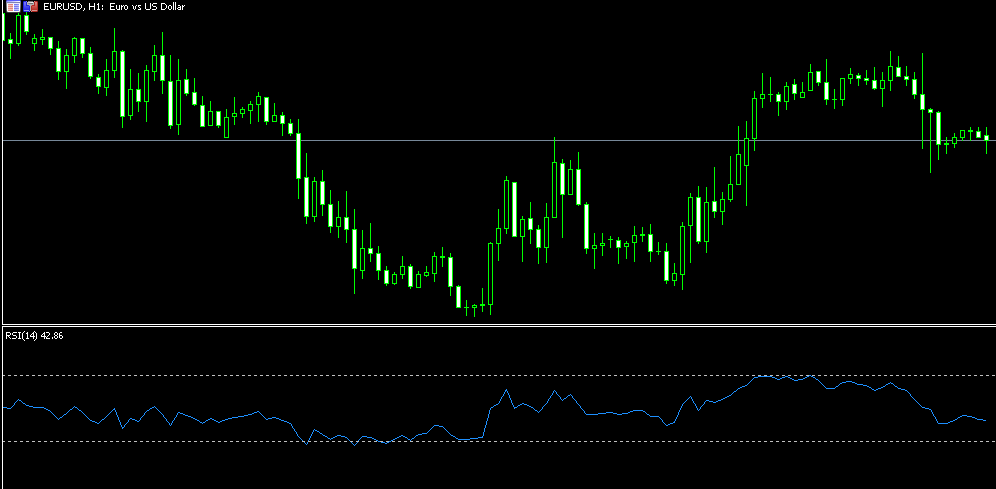

RSI

RSIは、そのときの相場が「買われすぎ」または「売られすぎ」という状況を読み取るためのオシレーター分析の手法です。

数値は0~100%で表され、70%を超えると「買われすぎ」、30%を切ると「売られすぎ」と判断します(厳しく見る場合は80%と20%で判断)。

ただし、急騰・急落が起こると、RSIが0%や100%で固定されてしまうことがあります。

ストキャスティクス

ストキャスティクスは、RSIと同様に「買われすぎ」「売られすぎ」という相場の現状を分析するための手法です。

RSIは終値をもとに計算しますが、ストキャスティクスは、ローソク足の安値や高値も含めて計算するので、ストキャスティクスのほうが、振れ幅が大きくなることがあります。

ストキャスティクスも、強いトレンドで一方向に大きく動いた場合には、上下に張りついてしまいます。

ファンダメンタルズ分析とテクニカル分析はどっちが重要?

為替相場の大きなトレンドを決めるのは、ファンダメンタルズ的な要因です。

では、ファンダメンタルズ分析を重視してトレードをしたら良いのでしょうか?

個人トレーダーがファンダメンタルズ分析でトレード戦略を考えても、圧倒的に情報量が少ないので、ファンダメンタルズ分析だけで勝つことは難しいと言えます。

そのため、どちらが重要というよりも、バランスよく組み合わせて考えることが大切です。

ファンダメンタルズ分析とテクニカル分析の比率

トレードスタイルによっても、テクニカル分析とファンダメンタルズ分析の比重は異なります。

スキャルピングのような超短期売買なら、ファンダメンタルズはほぼ不要です。デイトレードでは、相場の流れを見るために、多少のファンダメンタルズ分析は必要ですが、基本的にはテクニカル分析が重要です。

一方、スイングトレードやポジショントレードのような長期トレードでは、ファンダメンタルズ分析を重視したほうが勝率が上がります。

もちろん、テクニカルだけで勝てている人もいると思いますが、相場が大きく動く理由には、必ずファンダメンタルズ的な要因があります。

ただ、多くの知識を身につければ勝率が上がるというわけではないので、自分に合う分析方法を集中的に身につけ、他の分析方法で足らない部分を補うくらいがおすすめです。

スキャルピング:数秒~数分の取引で、為替変動の影響を受けにくい

デイトレード:数分~1日の取引で精神的な負担も少なく、初心者でも取引しやすい

スイングトレード:数日~数週間の取引、スワップポイントによる利益も得られる

ポジショントレード:数週間〜数年単位で取引、スワップポイントを目的として、高金利通貨を狙う

テクニカル分析とファンダメンタルズ分析の比較まとめ

ファンダメンタル分析とテクニカル分析について解説しました。

- ファンダメンタルズ分析:経済や金融動向から将来の値動きを予想する方法

- テクニカル分析:過去の相場の値動きを元にして将来の相場を予想する方法

相場の大きなトレンドを決めるのはファンダメンタルズですが、ファンダメンタルズ分析のみで個人トレーダーがFXで稼ぐのは難しいのが現状です。

トレードスタイルに合わせて、スキャルピングやデイトレードのような短期売買は、テクニカル分析を重視、スイングトレードやポジショントレードのような長期売買では、ファンダメンタルズ分析を重視するなど、調整することが重要です。

何から始めたら良いか分からないという方は、テクニカル分析で自分に合う方法を見つけながら、毎日経済ニュースなどをチェックすることから、スタートしてみてはいかがでしょうか。

あまり難しく考えずに、気軽な気持ちで最初の一歩を踏み出してみましょう。